分析导读:

2024年8月19日至8月22日,我们在华东地区的江苏、浙江进行走访,期间对乙烷、丙烷下游深加工企业、中石化销售公司等进行了调研、访谈,深入了解了华东地区轻烃行业的全貌。本篇分析既梳理了本次走访调研中我们对华东地区的乙烷、丙烷下游深加工企业的现状、供需格局以及不同工艺下的优劣势对比,同时从下游视角出发,对国内外丙烷市场做出相应的梳理和展望。

一、华东地区乙烷、丙烷下游深加工发展现状

1、华东地区乙烷、丙烷市场供应现状

数据来源: k8体育

华东地区乙烷供应有限,多为炼油装置自产的乙烷,目前仅有镇海炼化生产富乙烷气,干气经过提纯提出乙烷,十几吨/时的产量,再循环进乙烯裂解装置,其他炼油企业多作为炼厂的不凝气用于锅炉燃烧。华东地区的乙烷供应的主要来源为进口乙烷,主要来源国为美国,因进口乙烷价格相对合适到岸价格在4000元/吨附近,因此华东地区的轻烃裂解、乙烷裂解企业多进口乙烷以满足下游装置的生产,乙烷作为原料的利润在2000元/吨以上,成为市场的新兴关注点。

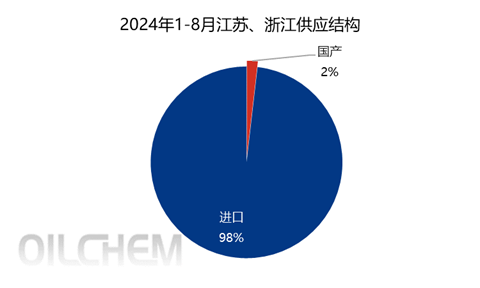

华东地区的丙烷供应同样有限,目前外放丙烷的生产企业仅有江苏新海、金陵石化、高桥石化,日度外放量不足千吨,另外金陵石化的丙烷资源多数内供给武汉乙烯,因此流向市场量极为有限。丙烷缺口由进口资源补足,华东因沿海的便捷性,港口集中,目前江苏地区进口商共有四家,盛虹石化、马森能源、中国燃气、新浦化学,浙江地区进口商共有温州华电、宁波台塑、鸿基石化、金发科技、三圆石化、三江化工、镇海炼化、马森能源、卫星石化、物产码头、福建华星等,多数进口量供下游pdh或者轻烃裂解装置,少量流向市场作为贸易。

2、华东地区乙烷、丙烷市场消费现状

数据来源:隆众资讯

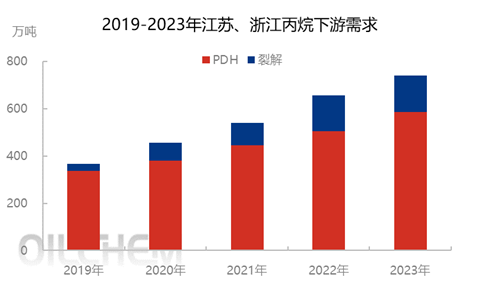

化工方面,近年来,中国轻烃产业发展迅猛,从2013年天津渤化首家pdh投产,至目前丙烷脱氢产能扩张至2152万吨;轻烃裂解装置自2019年新浦化学110万吨投产,至目前共590万吨产能。江浙地区依托庞大的水运系统以及发达的码头,原料丙烷运输便捷,受到轻烃企业的青睐,两地的pdh产能在847万吨,占全国总产能的39%附近,轻烃裂解产能在415万吨,占全国总产能的70%附近,成为轻烃产业的主要生产消费地、风向标。轻烃企业云集,对原料需求量也为全国最大,因国内丙烷尤其是江浙地区供应有限,2023年江浙地区的进口丙烷在817万吨,占据全国进口丙烷总量32%。

燃烧方面,华东地区丙烷资源除了进深加工装置外,少量流入到民用市场。据反馈,华东地区的燃烧需求处于缩减状态,越发达的地区缩减越严重,欠发达地区缩减并不明显,主因发达地区管道铺设率较高,对液化气冲击比较大。苏南地区燃烧需求萎缩50%,但是钦州地区需求量变化不大,另外南京全市禁止用钢瓶。浙江地区来看,2023年较2022年燃烧需求萎缩在20%,2024年至目前萎缩大概10%,尤其是海宁地区萎缩30%,减量主要是工业方面达到70-80%,主因经济不景气,终端市场比较难做,工厂停工倒闭,人员流动减少等均牵制燃烧市场。

3、华东地区乙烷、丙烷原料采购情况

走访期间,对走访企业的原料乙烷、丙烷采购情况做了详细调研,据调研目前乙烷只能通过进口来实现,几乎所有资源均采购美国资源,成本相对丙烷低廉,受到企业关注,除了目前在生产的企业三江化工、卫星石化、新浦化学以及华泰盛富外,另外镇海炼化也有计划采购乙烷,但因码头储罐限制,另外基于对进口乙烷未来的担忧,目前仅在考虑中,并未有实施计划。华泰盛富计划于2024年9月份对装置进行改造升级,原料由乙烷、丙烷变为纯乙烷。

丙烷方面,下游深加工企业丙烷的原料采购多独立于生产,单设一个部门甚至公司,另外多数位于新加坡,方便国际资源的采购。流程多为生产以及销售部门将计划报给采购部门,采购部门根据提交的总量进行国际上的采购。大多数企业都是长约、现货相辅相成,比例不一,基本长约占比要高于或者持平于现货,长约货中多为中东美国资源,目前美国略多一点。新浦化学基本全为长约,仅在巴拿马运河拥堵时,会采购少量现货。计价方式来看,中东长约货以cp计价,美国长约货以mb月平均价计价(fob形式)或商谈点价、fei月均价、fei和cp比例计价(cfr形式)。中东长约货一年一签,美国4-5年一签,另外也有季度签、半年签的情况出现。现货多以fei计价,东华能源拥有自有船,自有船的运费内部结算。

对于企业来说,fei的接受度高于cp,2023年以fei计价方式结算的更多,企业认为cp更倾向于本地库存以及生产情况,下游需求变化影响有限,另外cp是一个月一个价格,相对来说日更的fei更加贴近市场,变动更为灵活。因2023年下半年巴拿马运河拥堵,贴水水平较高,企业倾向于采购现货,因此2024年上半年合约少,2024年年初运河拥堵情况缓解,贴水水平下降,下游企业集中签订长约,因此2024年下半年合约多。长约从8月份后开启新一轮签订,但中国基本三四季度出现集中采买,以当下的贴水水平进行洽谈。

4、华东地区下游深加工企业生产现状

华东地区乙烷、丙烷下游深加工企业以pdh和轻烃裂解装置为主,其中pdh装置的技术分为uop以及鲁姆斯,本次走访针对三种不同工艺进行优劣势对比。

轻烃裂解企业走访了三江化工以及新浦化学,三江化工的轻烃裂解装置四种原料乙烷、丙烷、丁烷、石脑油都可以做到单品种100%进料,装置进料比例调整相对灵活,会根据经济测算提前一周开生产调度会。原料全部需要外采,石脑油进口需要配额,三江化工没有配额,需要采购国内高价的石脑油,乙烷、丙烷、丁烷全部为进口。新浦化学只有两种原料,丙烷以及乙烷,目前比例58%乙烷42%丙烷,全年预计在60%乙烷40%丙烷,虽然目前乙烷相对丙烷价格优势最大,但装置最多可以达到75%乙烷25%丙烷,另外装置是可以做到100%纯丙烷进料。

pdh装置方面,走访的pdh企业在丙烷进pdh装置前都会有精制装置,会过滤丙烷中的一些杂质。uop工艺,对丙烷纯度要求高,生产中装置温度变化有限,基本在1-2度波动,装置故障率低。单耗在1.12-1.15,装置建造成本相对较低,停工成本高,另外开工至满负荷时间较长。鲁姆斯工艺,虽然对丙烷纯度要求有限,对丙烷纯度要求相对较低,可以有小变量,物料可以相对复杂,单耗在1.16-1.2,温度变化比较大,切换一次损耗较大,故障率较高,开停时间多,目前成本高停工较多多数鲁姆斯装置,停工成本相对偏低。

副产产品方面,鲁姆斯工艺副产产品有烯烃碳四以及氢气,uop装置多数只有副产氢气。副产的碳四用于周边的丁二烯抽提装置,副产氢气纯度在95%左右,提纯后达到99.99%,多数企业的副产氢气小部分用管道可以供周边,做化工加氢等用途,由于氢气运输条件苛刻,大部分副产氢气作为燃料烧掉。

二、华东地区丙烷深加工发展展望

1、华东地区丙烷市场供应展望

短时间内华东地区丙烷供应难有明显变化,增量炼厂有镇海炼化以及中海油大榭。镇海炼化预计2024年年底到2025年一季度装置陆续投产,炼油产能将达到4000万吨(新增1300万吨),乙烯装置新增150万吨,多数丙烷作为饱和气进乙烯装置用于生产,剩余部分丙烷混入民用气,中海油大榭预计在2025年年中新增炼油装置,但丙烷产出有限,将会增加丁烷外放量,另外镇海炼化预计在2026年投产异壬醇装置,会有异丁烷外放。

进口方面,华东未来新增库区较少,仅有三圆石化在独山港投建新码头,用于新pdh装置的原料接卸,共有2个6万立的冷冻罐,目前已经建成。东华能源宁波库区已建成200万立地下洞库,预计9月投入使用,库存能力大大提升,另外该地下洞库有计划对外出租、过罐等合作方式以缓解建造成本压力。

2、华东地区丙烷市场消费展望

化工方面:华东地区未来一年内新增的丙烷下游深加工共有两家,镇海炼化60万吨pdh以及圆锦新材料90万吨pdh,均计划于2025年投产。目前进口丙烷价格高位,pdh装置利润亏损明显,至8月底,2024年pdh装置平均亏损280元/吨,而进口乙烷价格更有优势,华泰盛富预计9月全厂检修,部分丙烷炉改乙烷炉,加大乙烷用量,减少丙烷用量。下半年处于全球需求旺季,因此进口丙烷价格难有下降,pdh行业亏损成常态,化工需求有减少预期。

燃烧方面,4季度处于燃烧需求旺季,气温下降后,终端需求将有提升,尤其是对丙烷的需求,将迎来明显好转。不过“瓶改管”“瓶改电”导致商用需求下降,另外工业需求提升有限,因此增幅不及往年。

三、国际及中国丙烷未来发展展望

1、未来丙烷市场供应展望

2024年9-12月新增产能预测

单位:万吨/年

|

省份 |

城市 |

企业名称 |

装置名称 |

产能 |

预计投产时间 |

|

山东 |

龙口 |

裕龙石化 |

炼油 |

2000 |

2024年三季度 |

|

湖北 |

潜江 |

中能高端新材料 |

轻烃制丙烷 |

6.74 |

2024年四季度 |

数据来源:隆众资讯

据隆众资讯统计,2024年9-12月,共有两套与丙烷相关的项目投产,分布在山东和湖北。其中,影响最大的为山东裕龙石化2000万吨/年炼油项目,丙烷释放量或在8万吨/年。

2024年8-12月检修企业

单位:万吨

|

炼厂名称 |

所在地 |

检修装置 |

起始时间 |

结束时间 |

损失量 |

|

金陵石化 |

江苏 |

4#常减压等 |

2024/8/7 |

2024/9/25 |

1.3 |

|

沧州炼厂 |

河北 |

全厂 |

2024/8/25 |

2024/10/25 |

0.73 |

|

胜利油田炼厂 |

山东 |

全厂 |

2024/9/1 |

2024/11/1 |

0.31 |

|

武汉石化 |

湖北 |

全厂 |

2024/10/13 |

2024/12/15 |

0.5 |

数据来源:隆众资讯

据隆众资讯统计,2024年8-12月检修有所减少,目前有检修计划或正在检修的企业仅有四家,因此检修带来的损失量下降,虽然裕龙石化及中能高端新材料新项目有投产预期,但是盛虹下半年无外放预期,因此下半年商品量较上半年增长不多。

2、未来丙烷市场需求展望

2024-2025年丙烷下游深加工产能统计

单位:万吨/年

|

企业名称 |

装置 |

产能 |

预计投产时间 |

|

泉州国亨化学(国乔) |

丙烷脱氢 |

66 |

2024年3季度 |

|

万华化学(蓬莱)新材料有限公司 |

丙烷脱氢 |

90 |

2024年4季度 |

|

福建永荣新材料有限公司 |

丙烷脱氢 |

90 |

2025年 |

|

镇海炼化 |

丙烷脱氢 |

60 |

2025年 |

|

浙江圆锦新材料有限公司 |

丙烷脱氢 |

90 |

2025年 |

|

福州万景石化有限公司 |

丙烷脱氢 |

90 |

2025年 |

数据来源:隆众资讯

民用燃烧方面,丙烷消费旺季逐步来临,气温下降,民用燃烧市场对高压丙烷需求随之增加,不过随着天然气、电力等替代品的普及推广,以及安全防范意识增强,餐饮类场所、居民燃烧等“瓶改电”、“改管道”的改革措施不断推进,丙烷燃烧方面需求增长空间有限。

化工需求方面,2024年4季度,国内pdh装置产能继续扩张,预计新增产能156万吨。不过目前产业利润亏损严重,未投产企业或有延迟开工操作,但若pdh装置如期投产,8-12月丙烷化工需求预计新增30-40万吨,化工需求量的增长在国内丙烷消费量中做出重要贡献。2025年预计有4家pdh装置投产,投产体量较2023年以及2024年将有明显下降,随着深加工陆续投产,未来丙烷需求量预计仍呈增加趋势。

3、未来丙烷市场进出口展望

数据来源:隆众资讯

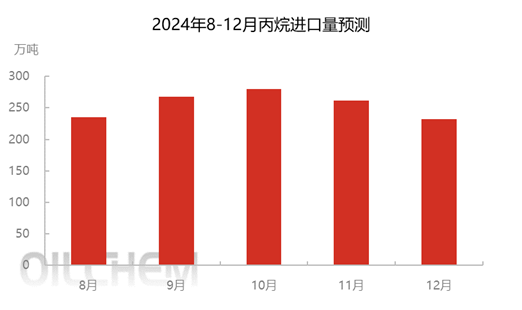

2024年8-12月丙烷进口量预计在1277万吨,其中,受化工需求及金九银十预期支撑,进口商采购心态向好,进口量持续增加至10月。但考虑到北半球冬季丙烷价格将出现大幅上涨,届时pdh装置开工负荷可能受成本拖累下滑,年底丙烷进口量预计下滑。

数据来源:隆众资讯

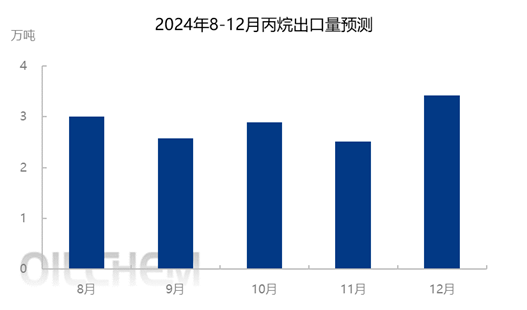

2024年8-12月丙烷出口量预计在14.4万吨。夏季目标市场对于丁烷需求高于丙烷,丙烷出口量或难见起色,随着气温转冷,丙烷出口量有望增多。

4、未来丙烷市场行情展望

数据来源:隆众资讯

9月后,液化气旺季来临,气温逐步降低,下游对丙烷需求陆续增加,尤其是冬季丙烷需求旺盛,另外金九银十,下游心态偏好,采购积极性回升,因此丙烷走势多呈现震荡上涨趋势,四季度维持高位震荡。

国际市场来看,基于中国化工需求偏高,另外9-12月处于北半球需求旺季,印度、日韩需求亦有提升预期,国际丙烷价格将呈现震荡走高,但需要考虑的是丙烷价格高位波动必将导致下游装置利润不佳,下游对过高货源承受能力不足,侧面影响国际市场价格,牵制涨幅。因此预计9-12月国际市场高位震荡,涨幅有限。